Nowofondens årskrönika är här!

- Kategori

- | Nyheter

- | Rapporter

2022, vad var det som hände?

2022 var händelserikt på många plan. De nyheter som hade mest inflytande på finansmarknaderna dominerades av inflation och centralbankernas inflationsbekämpning. En annan nyhet av stor betydelse, särskilt för Europa, var naturligtvis Rysslands anfallskrig mot Ukraina.

Året innebar slutet på en över tio år lång period av mycket låga räntor. Vid ingången av 2022 handlades 20 procent av världens obligationer till negativ ränta, något som tidigare ansågs otänkbart. En negativ ränta innebär ju att den som lånar pengar får betalt för att låna, och enligt vårt sätt att se på världen är detta ”fel”. Pengar måste ha ett pris och den som lånar ut måste få betalt för detta – inte tvärt om.

I bilden nedan från Financial Times visas värdet på de obligationer som ingår i Bloomberg Global Aggregate Index som handlats till negativ ränta. Som synes har utvecklingen under 2022 varit dramatisk och idag handlas inga obligationer längre till negativ ränta. Så har det inte sett ut sedan 2010.

Källa: Financial Times

Inflation och inflationsbekämpning har varit en stor fråga under 2022. Inflationen var märkbar redan 2021, men världens centralbanker bedömde då (felaktigt) att den skulle vara övergående. När så inte visade sig vara fallet blev centralbankerna sent omsider tvungna att agera kraftfullt och snabbt, vilket har lett till stora svängningar (volatilitet) på de finansiella marknaderna. De snabbt stigande räntorna har drabbat aktier och då särskilt aktier som är räntekänsliga, med vinsterna långt i framtiden, till exempel teknologiaktier.

Den 1 april tog vi över förvaltningen av Nowo Global Fund, ett jättespännande uppdrag! Vi började under april med att implementera vår ”köp vinnare”-strategi. Ett par saker skiljer sig åt jämfört med tidigare. Dels investerar vi i fler aktier för säkerställa en god riskspridning. Vi förändrade också fondens sammansättning och minskade på andelen teknologiaktier. I stället valde vi att bredda fonden med investeringar i bolag bland annat verksamma inom energibranschen.

Ser man till fondens utveckling så var årets första halvår utmanande och fonden minskade med -15 procent. Under det andra halvåret påbörjades en återhämtning och fonden steg med 5 procent. För helåret 2022 redovisar fonden en totalavkastning om -10,8%, vilket är sämre än fondens jämförelseindex men bättre än Stockholmsbörsens utveckling.

Som vi brukar påpeka i våra månadsrapporter finns det alltid vinnare och förlorare på börsen, och att det är viktigt att välja aktier med omsorg. I nedanstående diagram från banken Société Générale kan man utläsa hur olika branscher har bidragit till avkastningen i världsindex under 2022.

Källa: Société Générale Cross Asset Research/Equity Quant, MSCI

Tydliga vinnare var framför allt aktier inom energisektorn. Ett allt högre energipris har varit gynnsamt för deras intjäning, och aktierna har utvecklats väl på börsen. På motsvarande sätt har mjukvaru- och tjänstebolag varit årets förlorare. Svag vinstutveckling har följts av svag kursutveckling.

2023 – Europas år?

Aktier i Europa har haft sin bästa start på året någonsin. En drivkraft har varit en ovanligt mild vinter, som minskat oron för energikrisen i Europa. En annan är det faktum att Kina har öppnat upp sin ekonomi, vilket är en stor och viktig exportmarknad för många europeiska bolag. Det finns fortfarande risker. Kriget i Ukraina är en. Det faktum att kallt och kyligt väder kan utlösa en akut energikris i Europa är en annan. En ytterligare risk är att ECB, den europeiska centralbanken, fortsätter med alltför kraftfulla åtgärder för att strama åt ekonomin.

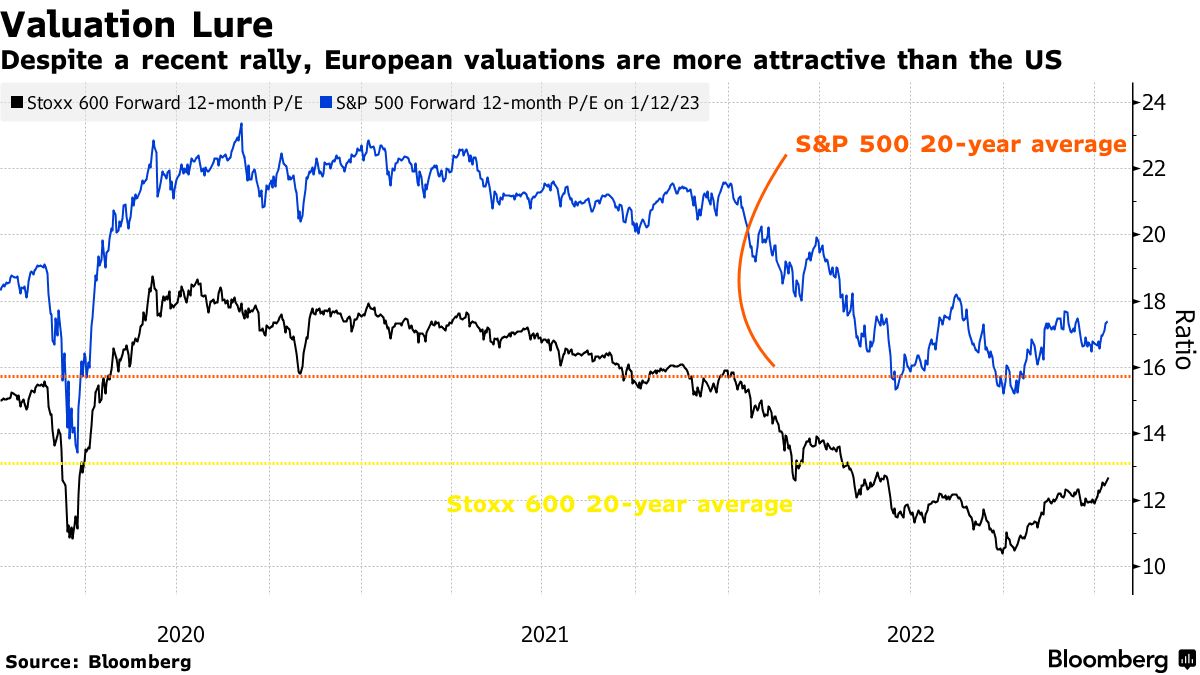

Många analytiker och förvaltare ser positivt på Europa jämfört med USA, eftersom europeiska aktier är mer attraktivt värderade än amerikanska. Ett vanligt mått för att värdera aktier är det s.k. PE-talet, som visar förhållandet mellan vinster och aktiekurser. PE-talet visar hur många år det tar att ”få tillbaka” sin investering i form av årsvinster. Data som sammanställts av Bloomberg, se diagram nedan, visar att europeiska aktier mätt som Stoxx Europe 600 Index värderas till 12,7 gånger årets förväntade vinst, att jämföra med omkring 17 gånger för S&P 500 (amerikanska aktier). Och ur ett historiskt perspektiv värderas europeiska aktier (svart linje) under sitt historiska genomsnitt (gul linje), medan amerikanska aktier (blå linje) värderas över sitt historiska genomsnitt (orange linje).

Källa: Bloomberg

Allt handlar om företagens vinster

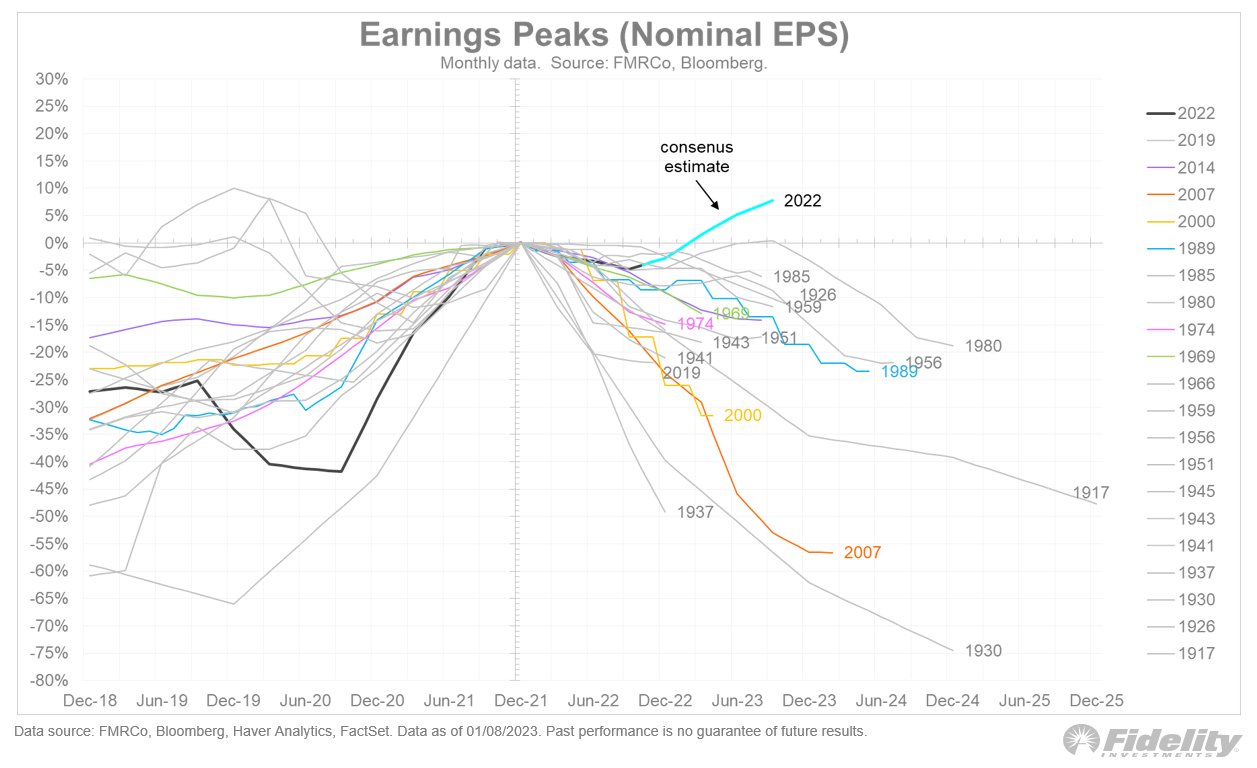

De kommande kvartalens vinstutveckling kommer att vara avgörande för börsens utveckling. Analytikerkårens samlade bedömning är att det kommer en inbromsning i ekonomin och med den kommer vinsterna att sjunka. Dock är förväntningarna just nu att det kommer att bli en relativt mild och kortvarig inbromsning, vilket man kan se i en analys från Fidelity nedan. I grafen visas hur mycket vinsterna historiskt har fallit för amerikanska bolag i samband med tidigare lågkonjunkturer. Sämst utveckling någonsin hade inte oväntat den stora depressionen på 1930-talet. Effekterna av de nu förväntade konjunkturavmattningen är mycket små, och bolagen kommer under året att återhämta förlorad mark.

Det finns många skäl till att vara positiv, och en sak är säker – det kommer att finnas vinnande aktier som fortsätter att utvecklas starkt. När vi arbetar med fondens förvaltning lägger vi stor vikt vid att just identifiera vinnande aktier.

Vi bedömer dock att de stora svängningarna som vi har sett, volatiliteten, kommer att fortsätta ett tag till. Kloka investerare vet värdet i att sprida sina risker, något som vi tillämpar när fonden förvaltas. Börsen uppvisar ofta stora dagliga rörelser, så vi rekommenderar att man fortsätter spara ofta och regelbundet, vid flera olika tillfällen. På så sätt får man automatiskt ett genomsnittspris, vilket ofta är fördelaktigt. Så utnyttja den möjligheten via Nowo!

Vid pennan,

Ola Björkmo & Jonas Sandefeldt